Rechercher un bien immobilier

En ce mois de décembre, toutes les durées de prêt immobilier affichent des taux d’intérêts supérieurs à 2%. La hausse des taux se poursuit pour les primo-accédants alors que les banques deviennent encore plus exigeantes sur les dossiers de prêt. Les bénéfices de la hausse du taux d’usure ne sont déjà qu’un lointain souvenir.

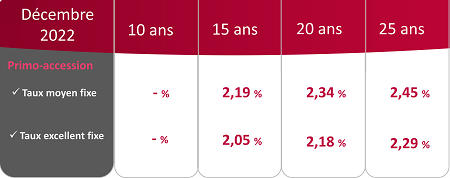

Même sur la durée de prêt immobilier la plus courte accordée à un emprunteur primo-accédant, le taux d’intérêt appliqué augmente fortement le coût de l’emprunt. Situé à 2,03% en novembre, le taux moyen grimpe à 2,19% en décembre, soit une forte augmentation de 0,16 point. En atteignant 2,05%, le taux excellent augmente quant à lui de 0,11 point par rapport au mois dernier.

Profil apprécié des banques car généralement jeunes, les primo-accédants présentent toutefois un risque plus élevé pour les organismes bancaires. Leurs revenus souvent plus faibles et l’apport moins conséquent fragilisent leur dossier de crédit immobilier. Les taux immobiliers appliqués sont donc plus élevés que pour d’autres profils d’emprunteurs, ayant déjà prouvé leur capacité à rembourser un emprunt.

Avec cette tendance haussière, le taux d’intérêt de décembre s’élève à 2,34% sur 20 ans, 0,16 point de plus qu’en novembre. Le taux crédit immobilier excellent subit lui une augmentation de 0,12 point.

Pas de surprise non plus pour un prêt immobilier sur 25 ans qui enregistre une augmentation du taux immobilier de 0,10 point entre novembre et décembre. Le taux d’intérêt moyen s’élève ainsi à 2,45% en décembre contre 2,35% le mois dernier.

Cette hausse continue des taux immobiliers s’explique principalement par la forte progression des OAT (obligations d’Etat à 10 ans) qui atteignent 2,50% en novembre. La BCE lutte actuellement contre l’inflation et n’a pour l’heure d’autres solutions que d’augmenter ses taux.

Evidemment cela se répercute sur les emprunteurs qui voient le coût de leur emprunt fortement augmenter. Il y a seulement un an, il était encore possible d’emprunter autour des 1%, de l’histoire ancienne.

Mais obtenir son crédit immobilier est aujourd’hui une chance ! De très nombreux dossiers sont refusés car le TAEG dépasse le taux d’usure, pourtant réhaussé le 1er octobre 2022. L’ensemble des professionnels espéraient que ce nouveau taux d’usure apporte une bouffée d’oxygène au marché mais la hausse extrêmement rapide des taux prêt immobilier limitent considérablement ses effets.

Conséquences, les refus de prêt repartent à la hausse en cette fin d’année, comme ce fut le cas à la fin de l’été.

Pour ne rien arranger, les banques qui empruntent à des taux élevés, ont décidé de durcir l’accès au crédit. Les critères d’octroi, déjà très strictes ont été renforcés par les banques qui refusent aujourd’hui de prêter à perte pour des emprunteurs avec un dossier jugé moyen.

Il est aujourd’hui essentiel que le Gouvernement et la Banque de France collaborent pour revoir le mode de calcul du taux d’usure car la hausse des taux immobiliers n’en est qu’à ses débuts. Et la problématique du taux d’usure, malgré un réajustement trimestriel, devrait se présenter systématiquement, tant que les taux augmenteront.

C’est aujourd’hui l’ensemble d’un écosystème qui est impacté, des constructeurs aux agents immobiliers en passant par les courtiers en crédit et évidemment les emprunteurs.