Rechercher un bien immobilier

Tous les mois, Le-Partenaire.fr met à jour le profil type des emprunteurs d’un crédit consommation d’après les différentes données nationales. Dans cette analyse, vous pourrez retrouver des informations comme l’âge moyen des emprunteurs, leurs revenus moyens, la localisation des emprunteurs ou bien encore le type de crédit emprunté.

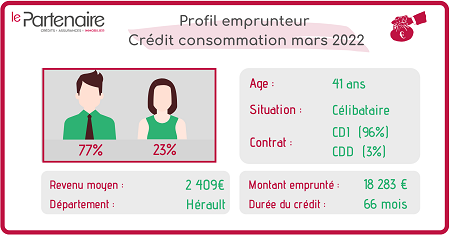

Comme toujours depuis ce début d’année 2022, l’emprunteur type d’un crédit consommation est un homme. Par ailleurs, la part des hommes dans les crédits consommation ne cesse d’augmenter, s’établissant ce mois-ci à 77 %, contre 74 % le mois dernier et 72 % le mois précédent. Proportionnellement à l’augmentation de la part des hommes, celle des femmes diminue et correspond à 23 % en mars 2022.

Pour ce qui est de l’âge moyen des emprunteurs d’un crédit consommation, celui-ci ne varie pas et se situe toujours à 41 ans en mars 2022. Ce sont toujours les plus de 50 ans qui souscrivent majoritairement à un crédit conso bien que leur part ait diminué de 4 % pour atteindre 28 % en mars 2022. Les plus de 50 ans sont à nouveau suivis de près par les 30 à 40 ans puisque leur part s’élève à 26 %. Viennent ensuite les 20 à 30 ans avec 23 % et enfin les 40 à 50 ans avec une part de 21 %.

L’emprunteur type d’un crédit consommation en ce mois de mars 2022 est majoritairement salarié en CDI à 95 % avec 5 années d’ancienneté. Ainsi par rapport au mois de février, l’ancienneté a diminué, flirtant avec le niveau de janvier qui était de 6 années. La part des CDD a quant à elle diminué d’1 % en s’élevant à 3 % avec 2 années d’ancienneté professionnelle contrairement à 3 années en février.

Pour les banques, le CDI est plus rassurant, en effet, il est synonyme de stabilité professionnelle, c’est pourquoi celles-ci ont davantage tendance à prêter à des CDI qu’à des salariés disposant d’un CDD par crainte de ne pas voir les mensualités remboursées.

Le secteur privé est encore majoritairement représenté ici puisque 67 % des emprunteurs d’un crédit consommation y sont issus contre 65 % en février 2022. Pour ce qui est du secteur public, sa part augmente et s’élève à 10 % contre 9 % le mois dernier. La part des retraités est stable par rapport au mois dernier et s’établit à 17 %.

Concernant le revenu moyen de l’emprunteur type d’un crédit consommation, celui-ci a augmenté et passe de 2 072 € en février 2022 à 2409 € ce mois-ci. Le hausse de salaire enregistrée est de 337 €. On renoue presque avec le salaire de crédit consommation de janvier puisque celui-ci s’élevait à 2 417 €.

Tout comme les mois précédents, ce sont les voitures d’occasion qui sont privilégiées à 63 % tout comme janvier 2022 contre 55 % en février dernier. Ainsi, la part des voitures d’occasion dans la souscription à un crédit auto a augmenté de 8 % en l’espace d’un mois. La part des voitures neuves quant à elle reste identique a 7 %. Concernant le besoin de trésorerie, celui-ci a diminué en l’espace d’un mois pour atteindre en février 2022, 22 %.

Pour ce qui est du type de prêt, c’est à nouveau le prêt personnel qui est majoritairement contracté, 92 % contre 8 % pour le crédit renouvelable.

Quant au montant moyen des crédits consommation, celui-ci a diminué de manière notable entre février et mars 2022, il s’élève aujourd’hui à 18 283 €, soit une baisse de 1 039 €. La durée moyenne d’un crédit consommation a augmenté de 3 mois et se situe en mars 2022 à 66 mois contre 63 mois le mois dernier.

Avec la crise sanitaire, le nombre de souscriptions à un crédit consommation a été historiquement faible, entre les restrictions et les incertitudes, les Français ont décidé d’éviter certains projets et prises de risques.

Cependant en 2021, la situation s’est fortement améliorée avec une hausse de 12,6 % sur toute l’année, flirtant avec le niveau de production de crédits à la consommation d’avant crise. Malgré un léger essoufflement au dernier trimestre 2021, au début 2022 les résultats sont de nouveaux au beau fixe ! Avec une hausse de la demande de crédits et de leur montant par rapport à l’année précédente, cela laisse présager des bons résultats dans les prochains mois.

Par ailleurs ce sont majoritairement les opérations de LOA qui tirent cette croissance, aujourd’hui 82 % des voitures neuves sont financées par ce biais et 22 % des voitures d’occasion. La location avec Option d’Achat a réellement le vent en poupe depuis quelques mois et notamment sur le marché de l’occasion.